在人才流动频繁的3、4月份,众安在线(6060.HK)的高管们也在经历职业大变动。

4月1日,众安科技CEO陈玮被曝离职,下一站是泰康在线,未来将负责泰康在线的科技服务。

4月4日,继陈玮之后,众安保险再传重要人事变动——众安保险汽车事业群总裁王禹离职。

据证券日报报道,王禹离职原因是个人家庭原因,其希望有更多时间陪伴家庭;王禹下一站或是到一家财险公司担任主要负责人。

接棒陈玮的是来自腾讯的朱立强,公开资料显示,朱立强曾任腾讯云副总裁、腾讯金融云负责人,致力于金融科技能力在银行、保险等行业实际业务开展中的应用。腾讯是众安在线的股东。

接棒王禹担任众安汽车事业群负责人的是林革,他来自众安保险的另一位股东——平安保险。林革是一名“老平安”,曾担任过平安产险厦门分公司总经理,平安产险新渠道华南中心负责人。众安保险和平安产险联合推出“保骉车险”后,平安产险设立联合车险事业部,林革便担任该事业部负责人。

对于陈玮离职,众安在线对全天候科技回应,“是正常工作变动,没有特别原因,只是陈总个人的职业选择。”

江泰保险经纪的李欢则认为,此次众安在线高管变动可能与去年众安科技巨额亏损、股东内部压力大有关。2018财年,众安在线净亏损18亿元,2017财年亏损10亿元。

对于陈玮的职业变动,曾在太平洋保险担任业务总监的吴昊分析,四大互联网保险公司中,众安保险强在科技但弱在产品和盈利,目前不缺技术,缺的是与业务相结合的应用及扭亏为盈的能力。而泰康在线是传统保险公司出身,强在产品但缺技术,陈玮转会过去可以大大改善这一点。

而此次履新众安在线的朱立强背景与众安科技获得香港虚拟银行牌照后所涉及的业务十分契合。此前朱立强负责的腾讯金融云可根据银行的需求给出整套解决方案。

3月27日,众安国际全资子公司众安虚拟金融有限公司被香港金管局授予银行牌照以经营虚拟银行,牌照于当日生效,预计将在未来6至9个月内上线并推出首批由用户参与设计的金融产品。

出现高管变动的也不只众安在线一家,今年2月份,安心财险总裁钟诚确认离职,原因或与公司成立三年仍未盈利有关。

另据中国网财经梳理,2018年保险业共有70余位高管的任职资格获得批复。其中,共有14家保险公司齐换董事长和总经理,含有5家新成立的保险公司。除此之外,业绩不佳仍为部分保险公司高管变动的主要原因。

四家互联网保险巨头全线亏损

互联网保险曾经风光无限,并站上了融资的风口,但这个行业目前看起来“梦想丰满,现实骨感”,业绩相对惨淡。

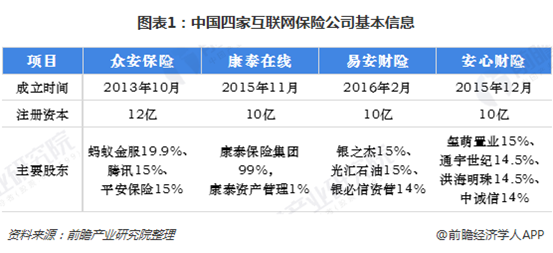

2017年,市场上共有117家保险公司开展了互联网保险业务,其中,有互联网保险牌照的公司有四家:众安在线、泰康在线、安心财险和易安财险。

腾讯微保发布的《2018年互联网保险年度报告》显示,互联网保单量在5年间增长了18倍,约有75.2%的网民接受互联网购险,包括微信、支付宝在内的支付渠道成为互联网购险的首选。

虽然保单增长迅猛,但事实上,四大互联网保险巨头:众安保险、康泰在线、易安财险、安心财险都处在巨额亏损之中,即便个别公司偶有盈利,金额也是寥寥。

| 四大互联网保险公司2016-2018财年营收、盈利情况(单位:亿元)

|

||||||

|

|

2016

|

2017

|

2018

|

|||

|

|

营收

|

净利润

|

营收

|

净利润

|

营收

|

净利润

|

| 众安在线

|

34.08

|

0.0937

|

59.5

|

-10

|

112.6

|

-18

|

| 安心财险

|

0.75

|

-0.73

|

7.94

|

-2.99

|

15.3

|

-3.6

|

| 泰康在线

|

6.75

|

-0.85

|

16.56

|

-2.87

|

67.8

|

-3.5

|

| 易安财险

|

2.24

|

0.0157

|

8.48

|

0.0711

|

37.14

|

-6.45

|

多位互联网保险从业人士告诉全天候科技,业内共同的看法是,互联网保险目前还处于投入阶段,亏损是正常的,未来相当长的一段时间可能都看不到盈利。

而对于巨头们亏损的具体原因,虽然各家有所差异,但呈现出很大的共性。

吴昊认为,目前互联网保险尚处于初级阶段,需要推广和教育,各公司都进行了品牌推广及流量采购,成本极高,但目前各渠道转化率却相对一般。加上目前互联网端销售的产品同质化严重,大都是短险(时间小于一年)产品,如运费险、航空险、意外险、医疗险等,保额和利润都比较少,渠道费用则很高,收益有时根本抵不上获客成本。

但他们往长险(时间大于一年)转化又比较困难。长险产品由于时间跨度长,单价及利润均比较高一向是各家传统保险公司的主要利润来源。但由于长险产品会涉及到线下核保,互联网保险暂时还很难涉及。

规模小也是各家互联网保险公司难于盈利的一个关键原因,吴昊发现,虽然众安保险总体保费收入已过百亿元,但细化到单个产品上,也就20多亿的规模,相对于传统保险公司来说,规模还是太小,而规模越大,赔付率越低,反之亦然。

据前瞻网的统计数据,众安保险2018年上半年赔付率为54.2%,较2017年年末下降5.3个百分点。从各生态的赔付率来看,除健康板块,其余板块赔付率均处在下降通道中。

互联网保险公司在保险科技上投入高也是其亏损的重要原因之一。互联网保险是新生事物,依赖线上展业,需要投入大量资源在技术研发上,如线上保单处理、大数据挖掘、线上理赔所需的智能图像识别等,但保险科技在提升效率的同时也会在短期会反过来压制财务指标。

以众安为例,2018年上半年,其研发费用的支出达3.74亿元,较去年同期增长了91%。人员方面,截至2018上半年,众安在线的工程师及技术人员共计1536名,占公司雇员总数的53.2%。而安心保险也已组建了一支近500人的技术团队,投入巨大。

国务院发展研究中心金融研究所教授朱俊生曾对媒体表示,“科技投入想要见到盈利一般都要经历一个较长的周期,需要将目光放远来看待此事。”

押宝“保险科技”

尽管亏损严重,互联网保险仍被视为一个万亿级的富矿。

金评媒曾经报道,从2012年到2017年,互联网保险保费收入实现了20余倍的增长,规模近2500亿元。有预测认为,到2021年,中国保险科技市场的总规模将达到1.4万亿人民币。

2019年3月,腾讯微保发布的最新统计数据显示,该平台上线一年多以来,有近8000万用户通过微保投保,月活达到2600万用户,用户对互联网保险的接受度越来越高。

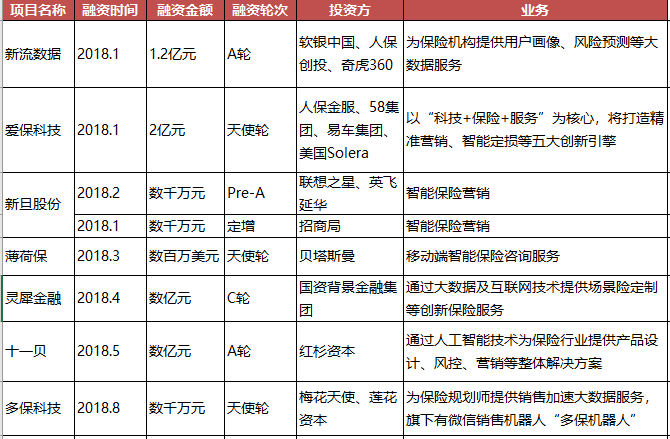

万亿的市场引来了各路资本加码。如BATJ都早早开始布局互联网保险市场。2018年,多家为互联网保险公司服务的创业公司完成了新一轮融资,他们的业务覆盖营销、智能保顾、风控等环节,保险科技逐渐渗透到了保险的全链条。

图片来源:曲速资本

据南方都市报,众安保险联席CEO陈劲在2018年接受采访时曾表示:“下一步众安肯定是通过加大研发,产品定型后进行输出也会为我们的收入和利润提供更多的贡献。

保险科技虽投入巨大,但其运用也有助于提升承保质量和运营效率,而且开发完成后成本即大幅降低,2018年众安保险上半年的关键财务指标在2017年基础上得以显著改善,综合成本率从2017年的133.1%下降了9.1个百分点。”

“按照今年的业务增长,规模效应也会非常明显”。众安在线首席财务官邓锐民表示,综合成本率改善的主因是,随着业务越来越聚焦在健康、消费金融和汽车生态,众安科技在获客、产品、风控及服务等方面发挥更大价值,从而获得更好的议价能力;通过连接生态合作伙伴,不断积累、丰富用户数据,持续优化风控模型,又带来赔付率的下降。

他们在科技方面持续投入,目的除了降低保险业务的成本,还要进行科技输出,获取新的收入来源。

普华永道最新发布的白皮书认为,中国互联网下一个风口将出现在B端,科技企业赋能B端、服务C端将成为主流趋势。预计到2025年,该模式给科技企业带来的整体市值将达到40-50万亿元。

目前,众安科技目前已经服务了约300家企业;科技输出也是泰康在线的下一个目标。2018年1月,泰康在线增加了“与互联网保险相关的技术服务和咨询服务”,这意味着泰康在线的经营范围不再仅限于保险业务,而是可以将技术输出给其他机构。这些都是陈玮之前在众安科技从事过并擅长的业务。