据证券时报官方微博消息,三天前才正式重启140亿元定增的南京银行,昨日又突然发生重大人事变动!

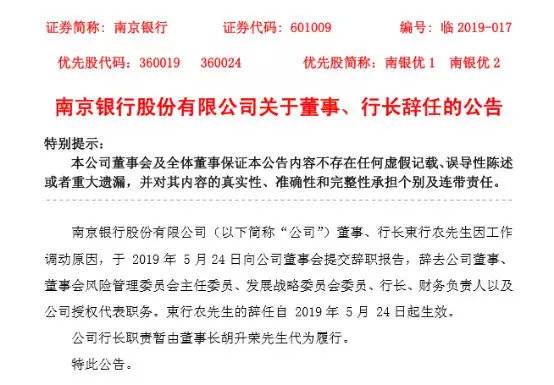

周五晚间,南京银行公告称:在该行工作了近25年的行长束行农,因工作调动原因,辞去在该行的全部职务。此时,距离束行农上任行长才不过两年。

券商中国记者获悉,束行农的下一站也是南京的一家市属企业——南京新农发展集团,他将担任该集团副董事长一职。“属于平调,都是正局级,今天上午已经由市委组织部长陪同去新单位宣读任命了。”知情人士透露。

“债市专家”束行农辞职

现年56岁的束行农,是南京银行体系内成长起来的高管。多年的军旅生涯后,他在1994年进入南京银行工作,从南京市城市信用合作联社信联证券营业部副经理到如今的南京银行行长,至今在这家万亿级城商行工作近二十五载。

束行农

束行农也是位资深的债券市场专家。作为债券行业第一批交易员,他参与了南京银行银行间债券交易市场的建设以及债券投行业务,曾掌管南京银行资金运营中心长达十多年,又长期分管投行和金融市场等核心业务部门,如此市场经验,在整个银行业中也并不多见。

2017年4月20日,据《南京日报》消息,中共南京市委组织部根据《党政领导干部选拔任用工作条例》规定,经市委研究决定,对48名市管领导干部进行任职前公示。

其中,涉及南京银行高层人事变动:原行长胡昇荣拟任南京银行党委书记、董事长,原副行长束行农拟任南京银行行长。

南京银行2018年年报披露,束行农自2017年起担任该行执行董事、行长、财务负责人,去年末他还持有约54.6万股南京银行股份,全年领取税前薪酬总额75万元。

由于束行农任期截止2020年5月,此番提前调动也出乎市场预料。不过据内部知情人士透露,束行农的调动早有苗头,“四月份束行长连续走访了几家分行,当时就有猜测说可能是告别演出,但没想到来的这么快。”

券商中国记者获悉,束行农的下一站也是南京的一家市属企业——南京新农发展集团,他将担任该集团副董事长一职。“属于平调,都是正局级,今天上午已经由市委组织部长陪同去新单位宣读任命了。”知情人士透露。

官网信息显示,南京新农发展集团成立于2012年6月,是南京市政府授权范围内国有资产的经营管理主体。集团直接管理的全资、控股、参股企业12家,其中全资公司6家(农垦集团、南粮集团、新农土地整理公司、金秋集团、新农科创公司、金谷商贸公司)、控股公司3家(新农园公司、水利投资公司、水投项目管理公司)、参股公司(新农投资管理公司、南京现代农业产业科技创新示范园区开发建设有限公司、南京新农扬子现代农业产业发展基金一期)3家。

“束行是真正的专家型行长,各种业务数据都信手拈来,和下属、投资者、分析师、媒体相处也很平易近人,朴实敦厚,不打官腔。”有投资机构负责人称。

至于南京银行的新任行长人选,目前尚无定论。南京银行在公告中称,“公司行长职责暂由董事长胡升荣代为履行”。也有南京市知情人士对记者表示,“大概率还是从副行长中提拔任命”。

债券特色银行

事实上,南京银行的债券业务在整个金融圈中都占据重要地位。

一方面,该行是首批银行间市场的债券交易者,也是银行间债券市场首批公开市场一级交易商、首批全国统一同业拆借市场成员、首家开办结算代理业务试点的城商行,并最早进行开放式回购业务和远期买卖业务尝试,成为首批双边报价商和结算代理人。

另一方面,南京银行一度被誉为“债市黄埔军校”,该行金融市场团队被市场公认为是一支具有战斗力和凝聚力的专业队伍,向市场输送了很多债市专业人才,很多基金管理公司的基金经理和交易员都是从南京银行走出去的。

当年南京银行在束行农的带领下,债券业务做得蒸蒸日上。束行农带着一批女交易员打拼市场,更是早年中国债市的佳话。其中就包括南京银行资管元老级的人物——戴娟,双方上下级关系达十几年之久。

不过在今年元宵节(2月19日)当天,市场上曝出惊人传言,南京银行资管中心总经理戴娟以及多位相关人士失联。次日,这一传言得到南京银行官方证实。

南京银行当时的公告显示,该行资产管理业务中心总经理戴娟、资金运营中心副总经理董文昭及该行投资机构鑫元基金副总经理李雁因个人原因,不能正常履职,该行已指定专人负责三人的工作。

据券商中国记者了解,三人主要是由于个人原因,配合南京市纪委协助调查,而非公安部门办案。“纪委给我们的答复是,三人配合协助调查,是个人行为,涉及的是十年前的事情了,与本行当前业务并无瓜葛,对银行的业务、事务、人也不会造成影响。”该行内部人士对记者表示。

此外,券商中国记者独家获悉,目前对前述三人的调查还没有正式结论,行内也并没有其他人被带去协助调查,“债市一姐”戴娟在南京银行的职务也尚未去除。

但与此同时,为了顺利推进理财子公司筹建事宜,南京银行已任命北京分行副行长师波担任理财子公司筹建小组副组长。

重启140亿元定增

同样在本周,南京银行还正式重启了140亿元定增。此时,距离上一轮定增意外被否已经过去十个月。

周二晚间,南京银行公告称,该行董事会决议通过非公开发行方案,拟向江苏交通控股、江苏烟草、南京紫金投资、法国巴黎银行等4家发行对象非公开发行不超过16.95亿股,拟募资总额不超过140亿元。目前该定增预案尚待股东大会审议通过。

与去年7月底未获证监会发审委核准通过的定增预案相比,此次定增规模、数量均保持不变,但发行对象名单有所调整:新定增方案中,南京高科、太平人寿和凤凰集团退出,法巴银行与江苏烟草新进,且紫金投资、江苏交通控股认购比例分别较此前方案提升0.7个百分点、21.8个百分点。

由于此次发行规模较大,发行后总股本由84.82亿股增至101.78亿股,且此次发行对象中包括重要股东,这也不可避免地对该行股东结构产生影响。

其中,法巴银行、紫金投资在参与此次定增后,仍将分居第一大股东、第二大股东,但持股比例均将有所下降,原第三大股东南京高科未参与此次定增,将降至第四大股东——紫金投资、南京高科均为南京市国资企业。

与此同时,江苏省国资委100%持股的江苏交通控股通过此次定增,将持有10.18亿股南京银行股份,占该行总股本的10%,成功跻身南京银行第三大股东。

此外,江苏烟草也出现在南京银行此次定增发行对象名单中,将通过此次定增持有该行约3.63亿股,占该行发行后总股本的3.57%,成为南京银行第五大股东。

据南京银行测算,以3月31日为测算基准日,假设本次发行募集资金总额为140亿元,在不考虑发行费用的前提下,该行核心一级资本充足率、资本充足率均将较发行前提升1.66个百分点,分别达10.18%、14.44%。

“对银行的发展而言,资本制约是一项很重要的因素,尽管我们的资本充足水平不降反升,但还是相对较低。”南京银行董事长胡昇荣月初在该行业绩说明会上表示。他进一步指出,“这是我们的一块心病,必须要下决心解决资本补充的问题,否则对全行现在和未来的发展都是不利的。”